Het belang van professionele zeggenschap in de zorg

Blogs

In de snel veranderende wereld van de gezondheidszorg is het cruciaal dat werknemers niet alleen uitvoerders zijn

Hallo, welkom in de kennisbank van MZ Services. Hier vind je de leukste én nuttigste informatie over alles van de (mede)zeggenschap.

Blogs

In de snel veranderende wereld van de gezondheidszorg is het cruciaal dat werknemers niet alleen uitvoerders zijn

Blogs

Waarom technologie hoog op de agenda van de ondernemingsraad moet staan

Blogs

Outsourcing wordt vaak gezien als een efficiënte manier om kosten te besparen en werkzaamheden uit te besteden aan specialisten.

Blogs

Als OR wil je niet alleen gelijk hebben, maar het ook krijgen. Dat kan soms lastig zijn, omdat niet iedereen op dezelfde manier communiceert.

Blogs

Maar wanneer leidt dit tot efficiëntie, en wanneer slaat het door in een procedureparadox? In dit artikel deelt Walter Gouw zijn ervaringen

MZ dienstverlening

Het is een waardevol initiatief om betrokkenheid te stimuleren en medezeggenschap extra onder de aandacht te brengen.

Nieuws

Met een rijk verleden in de zorgsector brengt Rolf een schat aan ervaring en passie mee om medezeggenschap binnen organisaties te versterken.

Blogs

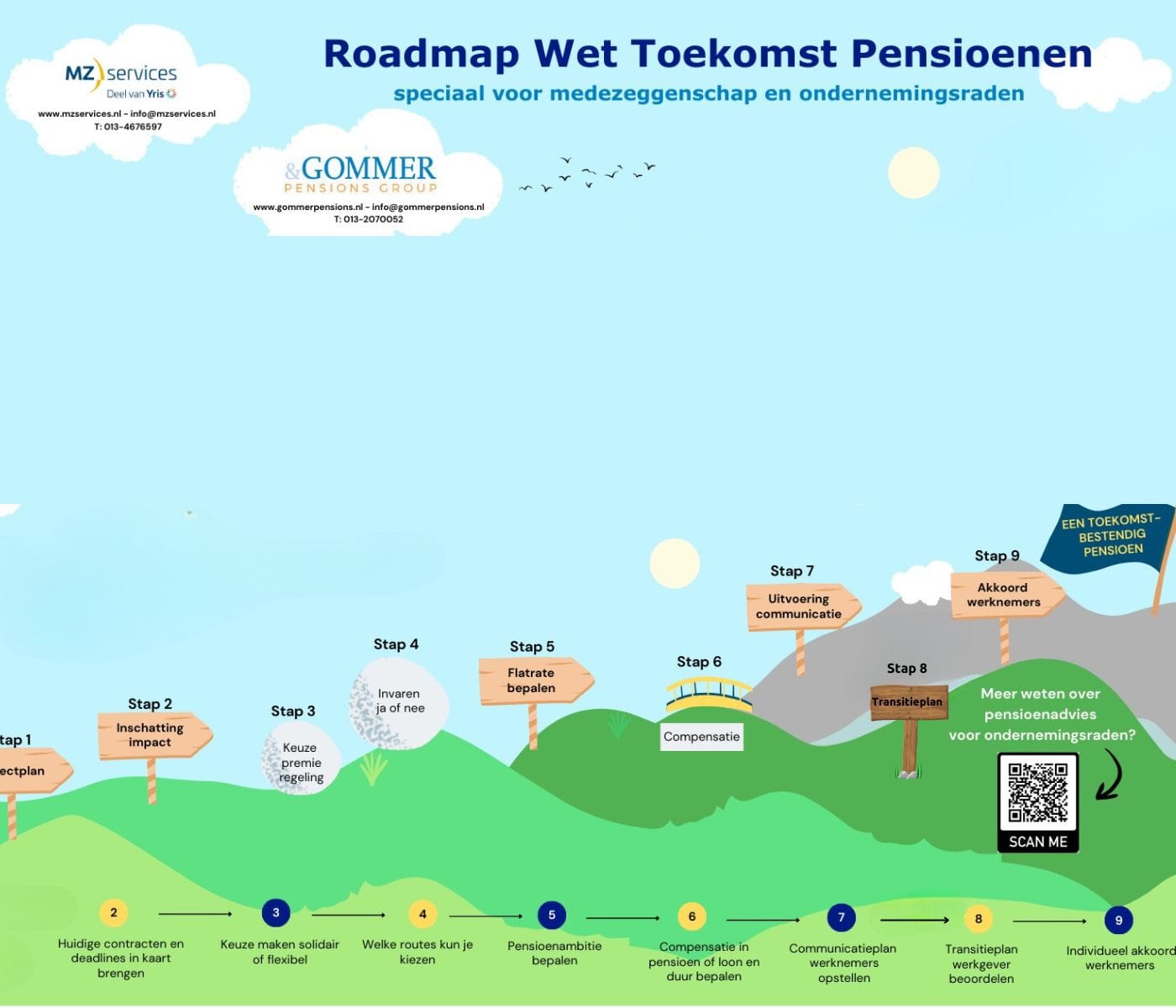

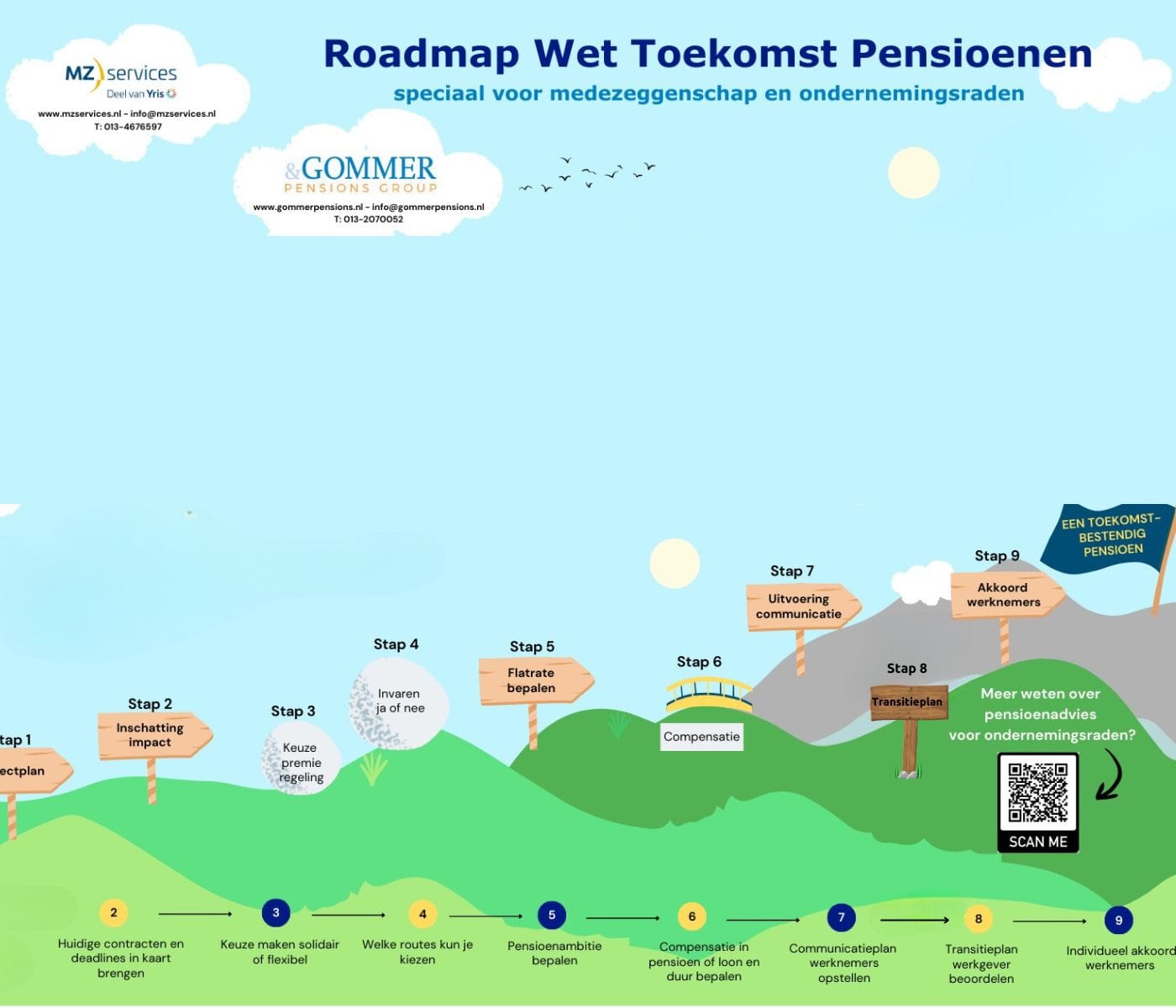

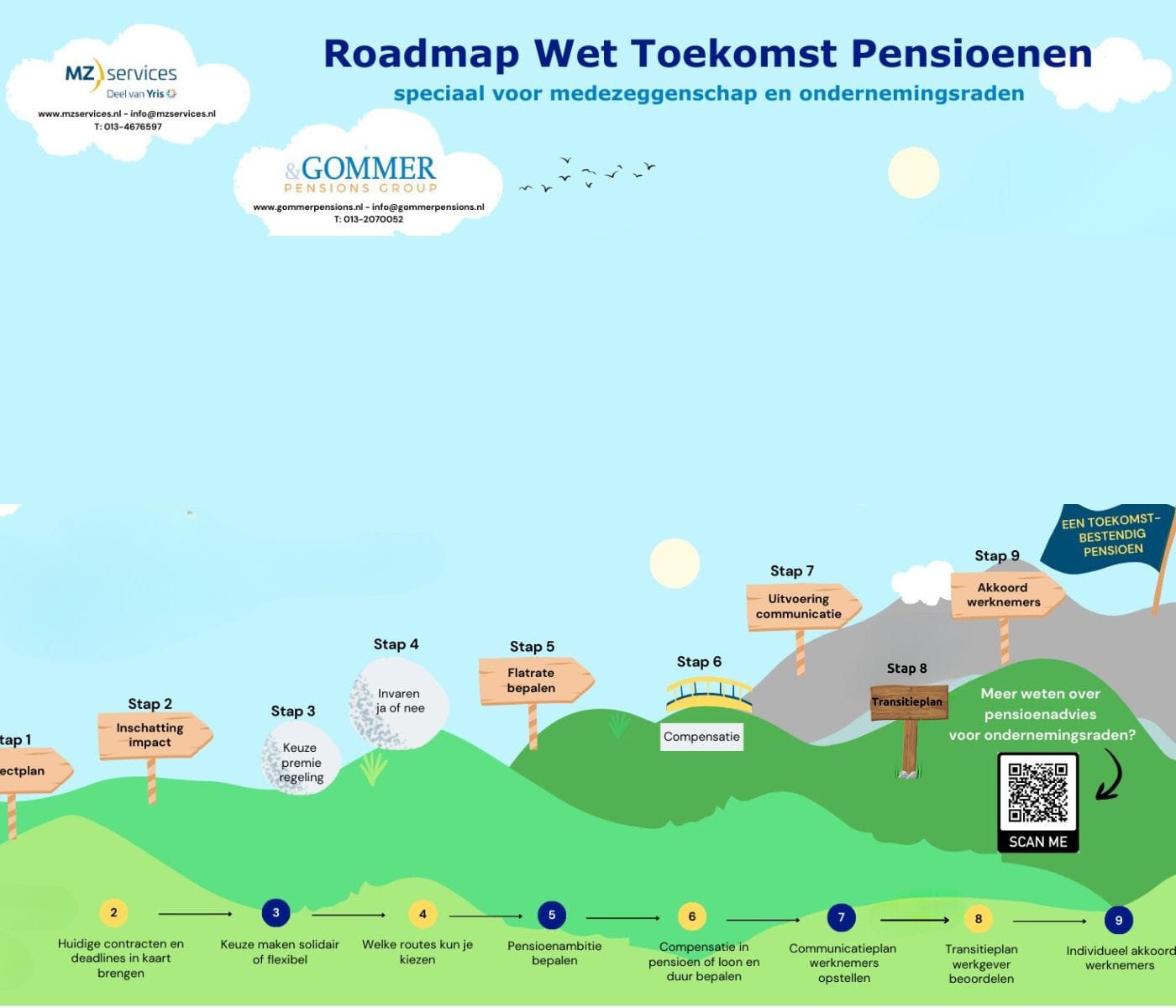

Alle pensioenregelingen in Nederland zullen tussen nu en 2028 worden aangepast aan de Wet toekomst pensioenen, de Wtp.

Blogs

Alle pensioenregelingen in Nederland zullen tussen nu en 2028 worden aangepast aan de Wet toekomst pensioenen, de Wtp.

Blogs

In dit artikel delen we praktische tips over vier communicatiestijlen en hoe je deze kunt toepassen binnen de OR.

Regelgeving

Het adviesrecht is een van de vijf hoofdrechten van de ondernemingsraad (OR). Het is verankerd in artikel 25.

Pensioen en OR

Alle pensioenregelingen in Nederland zullen tussen nu en 2028 worden aangepast aan de Wet toekomst pensioenen, de Wtp. Een belangrijk onderdeel is het transitieplan.